2021年,全球經濟逐步復蘇,中國經濟也實現了持續恢復發展,經濟增速居全球前列。中國紡織品服裝內外需求回暖,完整產業體系優勢得到充分發揮。這一年,我國化纖行業發展與“雙循環”、消費升級、能耗“雙控”、產業安全等相伴而行,行業運行呈現出可喜的特點:得益于供給側結構性改革的深入推進,行業供需格局改善;隨著煉化一體化發展,產業鏈配套更趨完善,產業鏈利潤分配更趨均衡;一體化龍頭企業的競爭力、抗風險能力顯著增強;行業產品開發持續加強,產品的差異化和高品質已能夠滿足國內國際市場需求……

2021年,我國化纖行業進入后疫情時代的恢復階段,整體表現出價格漲、利潤增、庫存穩的局面,實現了“十四五”良好開局。但值得注意的是,隨著2020年低基數效應逐漸減弱,行業增長勢頭逐漸放緩,主要經濟運行指標增速呈現明顯的“前高后低”走勢。

一、2021年化纖行業運行基本情況

(一)生產情況

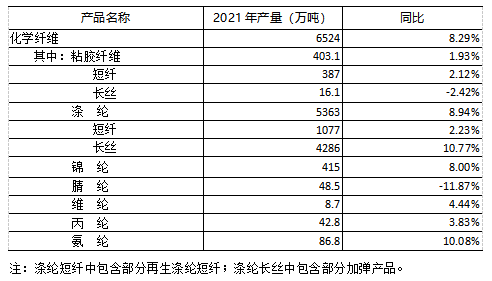

2021年化纖產量6524萬噸,同比增長8.29%(表1)。其中,除粘膠長絲、腈綸產量分別同比減少2.42%、11.87%外,其他主要產品的產量均實現正增長,尤其是滌綸長絲同比增長10.77%、氨綸同比增長10.08%。

表1 2021年中國化纖產量完成情況

資料來源:中國化學纖維工業協會

(二)進出口情況

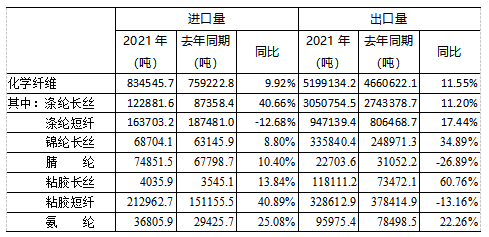

2021年,化纖行業國際貿易基本恢復正常,化纖產品進、出口數量均呈增長態勢。化纖進口量為83.45萬噸,同比增加9.92%,但與2019年相比仍減少9.10%。除滌綸短纖進口量同比減少12.68%外,其他主要產品的進口量均同比增加(表2)。化纖出口量為519.91萬噸,同比增加11.55%,已經恢復到疫情前2019年的水平。其中,除粘膠短纖、腈綸出口量分別同比減少13.16%、26.98%外,其他主要產品的出口量均實現正增長。

表2 2021年化纖主要產品進出口情況

資料來源:據中國海關數據整理

(三)市場情況

2021年,在成本支撐和需求向好的邏輯下,化纖市場總體價格重心恢復至疫情前的水平(圖1~圖5)。滌綸方面,雖然市場價格呈震蕩上行趨勢,但漲幅不及原料,12月末相比年初,原料PTA漲幅為34%,滌綸長絲(POY)和滌綸短纖漲幅分別為21%和17%;錦綸方面,12月末相比年初,原料CPL漲幅為22%,錦綸(POY)漲幅為18%;粘膠短纖方面,市場價格3月初達到峰值,之后回落明顯,至9月下旬下探到約11800元/噸,基本回落至年初水平,四季度雖小幅上漲但很快回落,至12月底價格基本維持在12000元/噸的水平;氨綸方面,市場價格漲幅最為明顯,40D產品由年初的39000元/噸快速上漲至3月初的65000元/噸,再上漲至8月初的80000元/噸,之后雖稍有回落,但整體仍保持在75000元/噸左右。

氨綸漲幅明顯主要有兩方面原因。從成本端來看,PTMEG是氨綸的最主要原料,約占氨綸原料用量的80%。其原料BDO的另一個應用領域PBAT(一種可降解材料)在“限塑令”政策利好下需求大幅增長,導致BDO價格暴漲,進而推動PTMEG、氨綸價格上漲。從需求端來看,隨著氨綸行業的技術進步和產品開發,氨綸已不僅僅是一種彈性材料,其還可以帶來面料風格的改變,應用場景和用量大幅增加。受疫情*影響,居家服、運動服、彈力面料、醫用氨綸等需求增加,并且部分面料中氨綸含量比例提高,氨綸已從紡織產品中的“味精”變成了一種主要原料。例如,部分瑜伽服運動服面料中氨綸添加量從10%~20%,部分提高到15%~25%,甚至部分運動內衣面料氨綸含量高達50%以上,超越錦綸成為主料;疫情時期口罩、防護服等用氨綸需求的貢獻也很大。

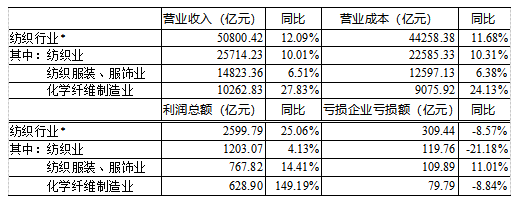

(四)運行質效

2021年化纖行業經濟效益同比大幅增加。國家統計局數據顯示,化纖行業營業收入首次跨入萬億元級別,為10262.83億元,同比增加27.83%;實現利潤總額628.9億元,同比大增149.19%,化纖行業貢獻了紡織全行業近25%的利潤;行業虧損面17.3%,較2020年收窄11.42個百分點,虧損企業虧損額同比減少8.84%(表3)。

化纖行業利潤總額增速居紡織全產業鏈之首,兩年平均增速達到45.5%,明顯高于疫情前水平。分行業來看,滌綸和氨綸行業分別貢獻了化纖利潤總額的40%和22%。此外,碳纖維行業經過十幾年的積淀,技術水平提升,2021年國產碳纖維產銷量突破萬噸,全行業實現贏利。

表3 2021年化纖及相關行業經濟效益情況

資料來源:國家統計局(*本表中紡織行業數據為三項合計)

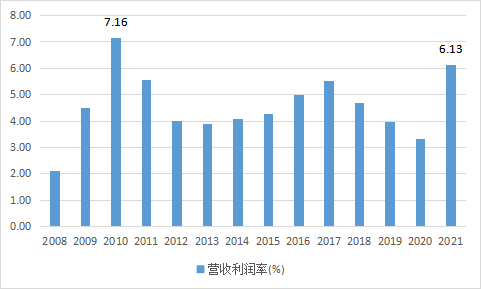

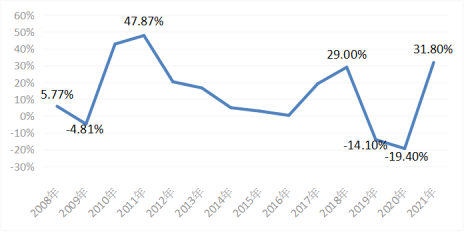

2021年化纖行業運行情況逐步修復,運行質量指標較2020年明顯好轉(表4)。盈利能力有較大提升,營業收入利潤率為6.13%,同比增加2.83個百分點,為2008年經濟危機以來的第二高點(圖6);發展能力提振,營業收入增長率同比增長38.24個百分點;營運能力較2020年同期有所改善,除產成品周轉率同比微降外,應收賬款周轉率、流動資產周轉率及總資產周轉率均同比有所提升;三費比例均同比下降,其中管理費用同比下降0.31個百分點。

表4 2021年化纖行業運行質量情況

資料來源:據國家統計局數據整理

圖6 2008-2021年化纖行業營收利潤率變化

資料來源:據國家統計局數據整理

(五)固定資產投資

企業效益情況好轉帶動投資信心逐步恢復。根據國家統計局數據,2021年化纖行業固定資產投資額同比增加31.8%(圖7)。行業企業積極圍繞技術裝備升級、延伸產業鏈條和區域布局調整開展投資活動,固定資產投資額兩年平均增速3.1%,投資規模已超過疫情前水平。

圖7 2008~2021年化纖行業固定資產投資增速變化

數據來源:國家統計局

二、2022年化纖行業運行展望

2022年,全球經濟增長預期放緩,國際政經格局加速演變,外需增長或將放緩,國內消費恢復也依然面臨諸多困難,經濟下行壓力增大,但我國經濟韌性強、長期向好的基本面不會改變。

一季度,化纖行業運行已經遭遇了重重困難。受新冠肺炎影響,化纖產業集聚地局部物流受阻,下游需求低迷,疊加國際油價持續走高,化纖成本居高不下,且難以順利向下游傳導,化纖行業開工率有所下降,經濟效益大幅縮水。展望全年,化纖行業運行壓力和風險增加。從供應端來看,隨著產業一體化程度的提升,為消化煉化產能的增長,下游配套項目繼續大幅擴產,因此原料和化纖依然處于產能擴張期;從終端市場來看,我國紡織品服裝市場預期降低,內銷整體可能保持低速平穩增長,外需在“弱需求、高基數、訂單外流”的因素影響下,增速將逐漸回落。因此,2022年化纖行業供需格局預期轉弱,同時能耗“雙控”或將長期存在,行業整體開工率預計基本維持或略走低。原油的寬幅震蕩和走勢的不確定性,將增加化纖市場風險。此外,2021年的高基數對2022年化纖行業各項指標增速有抑制效應。

2022年是貫徹落實“十四五”規劃的重要一年,伴隨著政策面的調整與經濟結構的轉變,科技創新對經濟的貢獻度將逐步提升,“專精特新”也將快速發展。化纖企業要把握這一發展機遇,繼續加強自主創新,增強企業核心競爭力。同時,化纖企業也要堅持走綠色可持續發展之路,大力推進節能降碳技術推廣應用,積極推動清潔生產改造,廣泛開展綠色工廠、綠色產品、綠色供應鏈建設,加強廢舊資源綜合利用,加快低碳轉型與產業發展相互促進、深度融合。

1

12月26日ICE期棉微跌 2024-12-27

2

VECTOR X SORONA® | 繽紛入雪,元氣開板! 2024-12-27

3

12月27日逸盛大化PTA為5200元 2024-12-27

4

12月27日聚興化纖滌綸POY為6850元 2024-12-27

5

12月27日榮盛石化滌綸POY為6850元 2024-12-27

6

12月27日潤豐達棉紗32S為24800元 2024-12-27

7

12月27日廣西生絲為464500元 2024-12-27